El BCE vuelve a dejar los tipos de interés en el 2% y estabiliza el mercado hipotecario

Publicado el |

El Banco Central Europeo (BCE) ha cumplido las previsiones del mercado y ha vuelto a mantener los tipos de interés en el 2% por segunda reunión consecutiva, por lo que el precio del dinero seguirá en su nivel más bajo desde finales de 2022.

Al igual que sucedió en julio, el Consejo de Gobierno de la máxima autoridad ha optado por la prudencia en la reunión de septiembre, coincidiendo con la escalada de la incertidumbre geopolítica, económica y comercial global. Al impacto que tendrán los aranceles de la Administración Trump, se han unido ahora otros focos de inestabilidad: la crisis política que atraviesa Francia tras la reciente caída del Gobierno de François Bayrou y el recrudecimiento de los conflictos bélicos en Ucrania y Oriente Medio, después de los ataques de Rusia a Polonia y de Israel contra territorio de Catar.

El mercado todavía no descarta la posibilidad de que haya algún recorte adicional de los tipos de interés en los próximos meses, aunque no hay consenso al respecto y crecen los rumores que apuntan a que el ciclo de bajadas de tipos ya habría tocado fin.

La buena noticia es que la decisión del BCE de congelar el precio del dinero en el 2% traerá estabilidad al mercado hipotecario, lo que supone una ventaja tanto para quienes estén buscando financiación para comprar una vivienda como para quien tenga ya contratado un préstamo a un tipo de interés variable.

quien afirma que “el BCE no se ha salido del guion esperado, y ha mantenido los tipos sin cambios, transmitiendo un mensaje de cautela ante los riesgos inflacionistas que podrían aparecer a futuro, y buscando evitar una bajada a corto plazo que tuviera que rectificarse unos meses después”.

Entrando en el terreno hipotecario sostienen que “el nivel actual de tipos, unido a la agresividad de los bancos, hace que las ofertas hipotecarias sigan siendo muy interesantes para los consumidores, centradas en los tipos fijos y mixtos, con ofertas incluso por debajo del 2%. Y, dado que no se esperan cambios en el euríbor, son también buenas noticias para los hipotecados a tipo variable, que verán en sus revisiones de septiembre y octubre cómo se reducen sus cuotas hipotecarias”.

Lo mismo opina Leyre López, analista de la Asociación Hipotecaria Española (AHE), que destaca que, a corto plazo, «las cuotas variables van a seguir manteniendo una evolución a la baja con tendencia a la desaceleración; y en cuanto a las ofertas de las entidades, en principio, no esperamos grandes sorpresas. La pausa en el proceso de reducción de tipos es algo que ya vienen descontando los bancos y que seguirá aportando estabilidad en el mercado. Seguramente sigamos viendo ofertas muy atractivas en el campo de los mixtos y fijos, incluso con tipos nominales por debajo de los variables”.

Hipotecas fijas y mixtas competitivas

La decisión del Guardián del euro de mantener sin cambios los tipos de interés mantendrá viva la batalla hipotecaria que están librando los bancos.

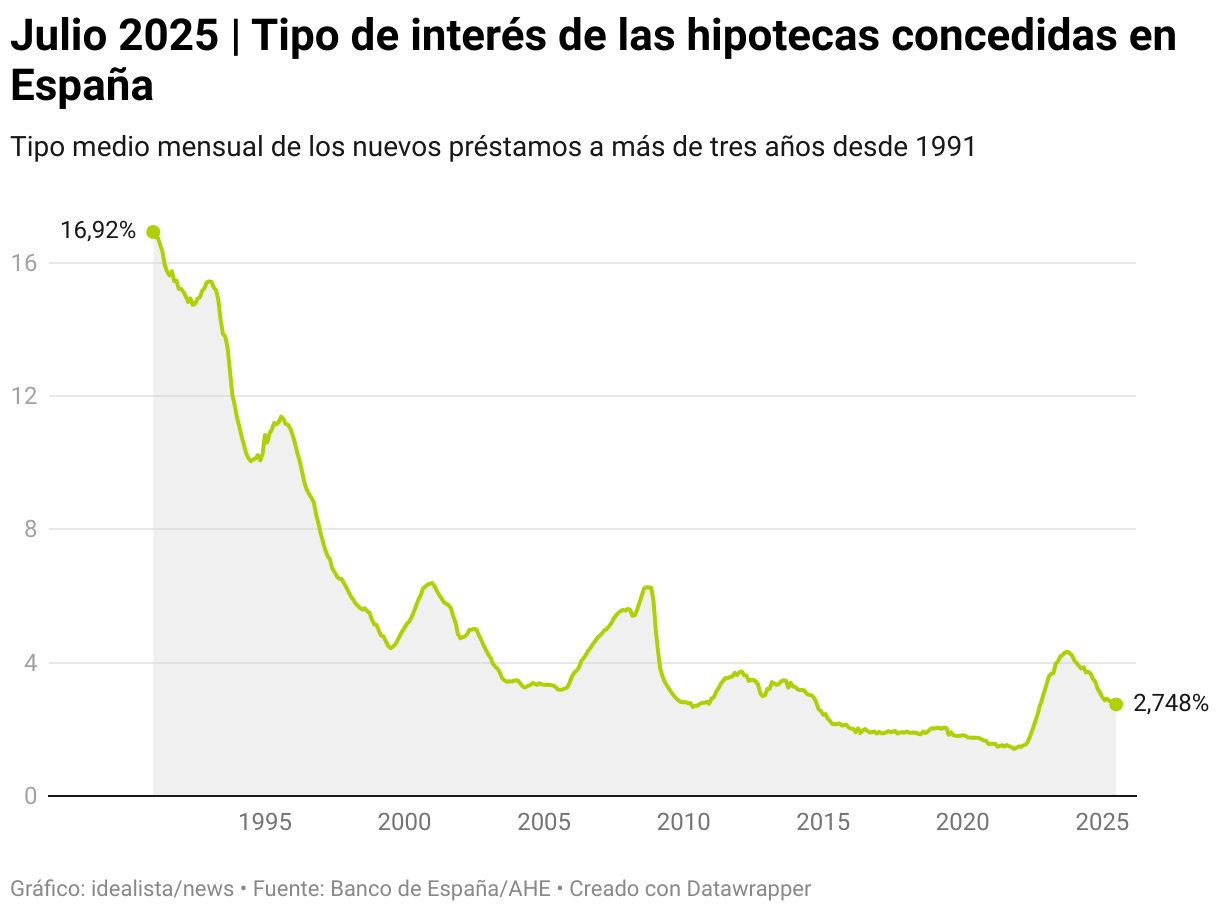

Las estadísticas del Banco de España apuntan a que el tipo de interés medio de las nuevas hipotecas firmadas se encuentra en el 2,74%, el dato más bajo desde octubre de 2022, mientras que en el mercado encontramos varias entidades que están comercializando hipotecas fijas -las más demandadas y contratadas actualmente- con un tipo de interés por debajo cercano al 2,5% para un plazo a 30 años, aunque ya se están firmando préstamos a tipos por debajo del 2%. También hay ofertas de hipotecas mixtas con un interés fijo del 1,3% durante los primeros cinco años y euríbor + 0,65% a partir de entonces.

Y la previsión es que el sector financiero siga comercializando hipotecas a unos precios competitivos, similares a los actuales. Como explica Santiago Martínez Morando, jefe de Análisis Económico y Financiero de Ibercaja, “las condiciones financieras (tipos de interés reales prácticamente nulos) van a seguir siendo favorables para la compra de vivienda, algo que contrasta con las mayores dificultades que introduce la fuerte subida de precios que se está viviendo el sector inmobiliario”.

Una prueba de la creciente predisposición de la banca por conceder hipotecas está en el capital prestado para la compra de viviendas. Como muestran los datos del INE, en junio el sector prestó más de 7.043 millones de euros para este fin, la cifra más elevada desde el pasado octubre y que supera en casi 1.000 millones al promedio mensual de la serie histórica (6.054 millones). Además, el importe medio de las hipotecas está en máximos , según los notarios, impulsado tanto por el apetitivo de los bancos por financiar como por la constante subida de los precios de la vivienda.

Un euríbor estable a corto plazo

La congelación de los tipos de interés en el 2% por parte del BCE no solo va a mantener las buenas condiciones de las ofertas hipotecarias, sino que también va a seguir beneficiando a quienes ya tienen contratada una hipoteca a un tipo de interés variable y referenciada al euríbor.

A pesar de que en las últimas semanas el indicador hipotecario está repuntando (la media mensual cerró agosto con la primera subida en siete meses y también repunta en septiembre), los expertos no esperan grandes variaciones del indicador.

De momento, las previsiones apuntan a que el euríbor se moverá entre el 1,9% y el 2,2% en los próximos meses, por lo que, si no hay sorpresas, las futuras revisiones de las hipotecas variables traerán más rebajas de las cuotas mensuales.

Como sostiene el jefe de Análisis Económico y Financiero de Ibercaja, el ahorro será más destacado para las hipotecas que se revisan cada 12 meses, ya que el indicador «se encontraba en septiembre de 2024 cerca del 3%, frente a niveles cercanos al 2,2% en lo que llevamos de septiembre de 2025. Pero, para las que se revisan cada seis meses, la rebaja de la cuota hipotecaria mensual sería más modesta, ya que en marzo de este año el euríbor se encontraba en el 2,4%”.

Dudas sobre si habrá más bajadas de tipos

El Banco Central Europeo (BCE) ha apostado por la cautela en su reunión de septiembre, a la espera de conocer cómo evolucionan la inflación y la economía de la eurozona en un contexto repleto de incertidumbres.

Durante la habitual rueda de prensa posterior a la reunión, la presidenta Christine Lagarde ha insistido en que es «crucial fortalecer urgentemente la zona del euro y su economía en el actual entorno geopolítico» y también ha alertado que «las perspectivas de inflación siguen siendo más inciertas de lo habitual, como resultado del entorno de política comercial mundial aún volátil».

Previsiones de inflación y crecimiento

Según los datos preliminares de Eurostat, la oficina de estadísticas comunitaria, la inflación en la eurozona alcanzó en agosto el 2,1%, situándose una décima por encima de los dos meses previos y también del objetivo del BCE. Se trata del nivel más elevado desde el pasado mes de abril, aunque el mercado de momento no atisba un rebote de los precios y cree que la tendencia de fondo sigue siendo la desinflación.

Mientras, la actividad de las empresas de la zona euro marcó en agosto máximos de los últimos 12 meses, al tiempo que el volumen de nuevos pedidos creció por primera vez desde mayo de 2024 y las empresas ampliaron plantilla al ritmo más rápido en 14 meses.

Y las nuevas previsiones económicas que ha publicado el BCE este 11 de septiembre siguen dibujando una inflación contenida y un crecimiento que poco a poco se irá recuperando. En concreto, los expertos del organismo consideran que la inflación general se situará de media en el 2,1% en 2025, el 1,7% en 2026 y el 1,9% en 2027. También prevén que la inflación, excluidos la energía y los alimentos, ronde el 2,4% en 2025, el 1,9% en 2026 y el 1,8% en 2027; y proyectan un crecimiento económico del conjunto de la eurozona del 1,2% en 2025, tres décimas por encima de lo que estimaban en junio. No obstante, para 2026 se espera un alza del 1% y del 1,3% de cara a 2027.

Al margen de la evolución de los precios y la economía, el Guardián del euro también vigilará las decisiones que pueda tomar la Reserva Federal de EEUU en materia monetaria en los próximos meses (se espera una bajada de tipos en la reunión de la próxima semana) y cómo afecten al cambio euro-dólar, ya que el fortalecimiento de la moneda común frente al billete verde dificultaría las exportaciones de los países la eurozona, que ya se encuentran bajo presión por los nuevos aranceles del 15% pactados entre el Gobierno de Donald Trump y la UE.

Muchos analistas descartan más bajadas

Para algunos analistas, este escenario no es suficiente como para dar por concluido aún el ciclo de bajadas de tipos y creen que podría producirse alguna rebaja adicional en alguna de las dos reuniones del BCE en lo que queda de año (que se celebrarán el 30 de octubre y el 18 de diciembre), lo que dejaría la tasa rectora en el 1,75%, en la banda baja de la horquilla que los economistas de la autoridad monetaria consideran como neutral.

Los analistas de ING se encuentran entre ellos, al igual que Thomas Pugh, economista jefe de la firma líder de auditoría, impuestos y consultoría RSM UK y RSM Ireland, quien sostiene que “el arancel del 15% a las exportaciones de la UE a EEUU, junto con la mayor incertidumbre, afectará la demanda, lo que podría dejar la puerta abierta a un nuevo recorte a finales de año”. Y añade que “una combinación de un impacto en la inversión y las exportaciones, un euro más fuerte junto con importaciones más baratas de China podrían frenar el crecimiento y la inflación lo suficiente como para justificar otro recorte de tipos a finales de este año”.

No obstante, también hay firmas que creen que la decisión podría aplazarse a 2026 y otras que directamente descartan por el momento tal escenario.

El departamento de análisis de Bankinter, por ejemplo, argumenta que el BCE “está cómodo con la actual política monetaria, en cuanto al equilibrio entre tipos e inflación”.

En esa línea, el jefe de Análisis Económico y Financiero de Ibercaja sostiene que “con los riesgos al alza y a la baja en crecimiento e inflación bastante simétricos, el Banco Central Europeo probablemente mantendrá el tipo de intervención estable en torno al 2% que considera de equilibrio. Esto sería una noticia positiva tras la volatilidad de los últimos años, primero con tipos negativos, lo que distorsionaba la asignación de riesgos y reprimía la retribución del ahorro; y luego al 4%, un nivel restrictivo para la actividad económica”. Y añade que “el 2%, que sería un tipo de interés prácticamente nulo en términos reales con las previsiones actuales de inflación, favorece la actividad y permite una rentabilidad positiva para los activos de bajo riesgo a medio y largo plazo”.

Los analistas de Ebury, la ‘fintech’ de pagos internacionales e intercambio de divisas de Banco Santander, tampoco esperan cambios inmediatos. «Los acontecimientos ocurridos desde la última reunión refuerzan nuestra convicción de que el BCE mantendrá estables los tipos de interés al menos hasta finales de año. La inflación en la eurozona se mantiene fija en torno al objetivo del 2% del banco y, al menos hasta ahora, la presión sobre los precios ha sido menos firme que en EEUU. La economía se mantiene, con una demanda interna resiliente (apoyada por un mercado laboral sólido) y un crecimiento moderado de la actividad empresarial que no dan motivos para el pánico».

El banco de inversión Renta 4 va un paso más allá y afirma que “únicamente un deterioro mayor de la actividad económica (que por el momento no se vislumbra, a la luz de los últimos indicadores adelantados de ciclo, el esperado impacto positivo en 2026 de un mayor gasto en defensa e infraestructuras y un acuerdo comercial con EEUU que, sin ser el mejor, no es tan malo como podría haberse temido) o unas mayores presiones deflacionistas que situasen el IPC sustancialmente por debajo de su objetivo del 2% (fundamentalmente por una mayor fortaleza del euro frente al dólar ante intensas bajadas de tipos de la Fed o por una “inundación” de productos chinos en Europa) justificarían un recorte adicional en 2026”.

Para Konstantin Veit, gestor de Pimco, todavía hay posibilidad de que el BCE lleve a cabo nuevos recortes de tipos, pero insiste en que «es más probable que el ciclo de recortes de tipos ya haya concluido con el actual del 2%».

Mientras tanto, Luke Bartholomew, economista jefe adjunto de Aberdeen Investments, cree que «el ciclo de recortes de tipos ha llegado a su fin» y que el cambio más probable a partir de ahora es una subida más que una bajada, «aunque esto solo ocurrirá en un futuro lejano, cuando la flexibilización fiscal de Europa comience a sentirse».

Julius Bendikas, analista de Mercer, también opina que para que el BCE baje tipos a partir de ahora «necesitaríamos ver una inflación persistentemente por debajo del objetivo o un crecimiento estancado. Y ninguno parece muy probable».

Esta postura coincide con algunas voces del Consejo de Gobierno del BCE, que defienden que los tipos de interés ya están en unos niveles suficientemente bajos. Una de ellas es la de Isabel Schnabel, la representante alemana de la institución y considerada la más influyente entre los «halcones» del BCE -como se conoce a los responsables de política monetaria partidarios de tipos más altos- que considera que el actual tipo del 2% podría estar estimulando «ligeramente» una economía ya boyante. «Creo que ya estamos ligeramente expansionistas y, por lo tanto, no veo motivos para un nuevo recorte de tipos en la situación actual», ha afirmado recientemente en una entrevista a Reuters.

De hecho, las actas de la reunión de julio ya mostraron una división interna dentro del organismo monetario sobre la posibilidad de volver a bajar los tipos de interés, al menos en lo que queda de año.

A la espera de conocer los futuros cambios que pueda anunciar, la tasa de depósito (DFR) seguirá en el 2%; la de referencia para sus operaciones principales de refinanciación (MRO), en el 2,15%; y la de la facilidad marginal de préstamo (MLF), en el 2,40%.

Se reactiva el interés por cambiar la hipoteca de banco para conseguir mejores condiciones Las subrogaciones representaron un 4,5% de las operaciones en el segundo trimestre del año y marcaron su primera subida desde finales de 2023. La demanda supera el 7% Cambia de banco y ahorra en tu hipoteca mes a mes

Publicado el

El mercado hipotecario vive un momento dulce gracias a las ocho bajadas de los tipos de interés que ha aplicado el Banco Central Europeo (BCE) en el último año, hasta dejar el precio del dinero en la eurozona en el 2%. Unos movimientos que han llevado a la banca a mejorar sus ofertas hipotecarias a tipo fijo y mixto, y que están resucitando de nuevo el interés de los consumidores por cambiar su préstamo de entidad para conseguir unas condiciones más favorables que las firmadas inicialmente.

Según el informe de hipotecas del segundo trimestre del año, las subrogaciones han registrado su primera subida desde finales de 2023. En concreto, representaron un 4,5% de las nuevas operaciones hipotecarias en las que intermedió el bróker hipotecario de idealista durante la pasada primavera y, aunque se mantiene como uno de los datos más bajos de la serie histórica, su peso ha repuntado seis décimas respecto a los mínimos de principios de 2025 (3,9%).

La tendencia al alza también se hace patente en términos mensuales: las subrogaciones coparon en junio el 4,9% de las operaciones totales en idealista/hipotecas, cuatro décimas por encima del promedio trimestral y el mismo peso que registraron las hipotecas para adquirir una segunda residencia.

Junio 2025 | Tipología de hipotecas firmadas

Otro dato que muestra una reactivación del interés de los consumidores por ‘mover’ su hipoteca de banco en busca de mejores condiciones es el aumento de las solicitudes para encontrar una hipoteca con ese fin. Si en primavera la demanda media para formalizar una subrogación supuso un 7,1% del total, en el mes de junio su peso se ha ampliado dos décimas (7,3%), volviendo a niveles de principios de 2024.

A la vista de estas cifras, todo apunta a que las operaciones de subrogación mantendrán su hueco en el mercado, igual que sucede en otras partes de Europa.

“Después de la oleada de cambios de hipoteca vivida en 2022 y 2023, fruto en este caso de la fuerte subida del euríbor, esta vez parece que son las excelentes condiciones que está dando la banca a tipo fijo y mixto las que animan a aquellos rezagados que mantienen hipotecas variables, así como algunos que firmaron a tipo fijo en niveles más altos, a revisar sus hipotecas y cambiar de banco, para ahorrar bastante dinero a medio plazo, y además ganar en tranquilidad. Teniendo en cuenta la tendencia de otros países europeos, más habituados a esa revisión periódica de su hipoteca, no sería de extrañar que esta tendencia se consolide también en nuestro país, con una actividad recurrente de cambio de hipotecas, sobre todo cuando el entorno de tipos es favorable»,

Entre los motivos que justifican un crecimiento limitado de este tipo de operaciones se encuentra el ‘boom’ de cambios que se produjo en plena escalada de los tipos de interés y la caída que está sufrido el euríbor en los últimos tiempos, hasta estabilizarse en torno al 2%, lo que ha reducido la urgencia de muchas familias de buscar una alternativa para evitar pagar tantos intereses.

La hipoteca fija vuelve a dominar el mercado

Otra de las lecturas que deja el informe de idealista/hipotecas del segundo trimestre del año es que las hipotecas fijas vuelven a reinar en el mercado, impulsadas por la revisión a la baja de los tipos de interés que aplican los bancos a sus ofertas de financiación para la compra de vivienda.

Actualmente, varias entidades comercializan préstamos a un interés cercano al 2,5% con las máximas bonificaciones, nivel que los expertos ya consideran atractivo para un préstamo a tipo fijo. Ibercaja es el último banco que ha decidido reajustar precios y ha lanzado una oferta a un 2,15% (3,10 TAE), mientras que desde idealista/hipotecas confirman que ya están firmando operaciones cerca del 2% e incluso por debajo.

Con este escenario sobre la mesa, las subrogaciones de hipotecas que cambian a un tipo fijas han vuelto a coger velocidad y han supuesto hasta el 75% de las subrogaciones en las que ha intermediado el bróker de idealista en primavera, máximos desde principios de 2022. La segunda opción más elegida por los consumidores es el tipo mixto, con un 23,3%, mientras que las hipotecas variables son prácticamente testimoniales (1,7%).

UCI anticipa más firmas de hipotecas: «Entramos en un ciclo de financiación más favorable»

Piron Servicios Inmobiliarios

Somos un equipo de agentes inmobiliarios colegiados, con más de 18.900 horas de experiencia en la Región de Murcia, especialmente en La Hoya de Lorca, Totana y la comarca de Lorca. Nuestro objetivo es ayudarte a encontrar el hogar perfecto, con un trato cercano y profesional, haciendo que el proceso sea lo más rápido y eficaz posible.

Gracias a nuestro profundo conocimiento del mercado local y una sólida red de contactos, podemos ofrecerte información detallada sobre las mejores oportunidades de compra y venta en la zona.

Además, como asesores hipotecarios, te brindamos asesoramiento experto y soluciones financieras personalizadas, para que puedas hacer realidad tus sueños de propiedad de manera segura y efectiva.

Somos Agentes Colegiados API.

Contamos con herramientas avanzadas como:

- Pre-Tasación.

- MVI (Herramienta de Valoración de Inmuebles del Colegio de Registradores de la Propiedad).

- Bolsa de compradores exclusiva (el 30% de los inmuebles se venden antes de publicarse en portales inmobiliarios).

- Acceso al MLS (Multiple Listing Service).

- Carteras de activos bancarios como Aliseda y Solvia.

Nuestros servicios incluyen:

✅ Asesoramiento personalizado en la compra y venta de propiedades residenciales y comerciales.

✅ Análisis exhaustivo del mercado inmobiliario en La Hoya de Lorca, Totana y Lorca.

✅ Acompañamiento integral en todo el proceso de transacción, desde la negociación hasta el cierre.

✅ Asesoramiento especializado en financiación hipotecaria y gestión de préstamos. Actualmente tu hipoteca fija desde el 1.80 fija hasta el 90% y si eres menor de 35 años hasta el 95%.

✅ Coordinación de reformas para aumentar el valor de venta de tu vivienda.

✅ Gestión de herencias y donaciones.

✅ Tramitación de divisiones horizontales y verticales.

✅ Emisión de certificados energéticos y de antigüedad.

✅ Asesoramiento urbanístico.

✅ Seguros de protección de alquiler.

Deja una respuesta